Finanční bubliny se vždy projevují stejnými příznaky. Třeba tím, že ceny akcií rostou mnohem rychleji, než skutečné zisky firem, a nejkvalitnější dluhopisy i ty nejrizikovější se prodávají za vysoké ceny. Bez ohledu na to, jak dobře se rally daří, nakonec se vždy objeví skepse. A takových předvojů trhající se bubliny je víc. Otázkou ale je, zda hlásič kouře pípá kvůli vybité baterii, nebo kvůli požáru. Možné je totiž obojí.

Index S&P 500 se pohybuje na úrovni 6 700 bodů, což je téměř dvojnásobek oproti stavu před pěti lety. Sedm technologických gigantů (Magnificent 7) slouží jako raketové palivo. Tvoří téměř 40 procent indexu a sází bilionové částky na to, že AI od základu promění svět.

Nejde jen o přehřáté akcie. Zlato je blízko rekordních maxim, stejně jako káva. Bitcoin, ultimativní rizikové aktivum, vzrostl o více než 130 procent od doby, kdy byl v lednu 2024 zabalen do burzovně obchodovaných fondů (ETF). A uprostřed nabídkových válek se ceny domů stále vzdalují kupujícím. Dokonce i spekulativní dluhopisy se obchodují, jako by se nemohlo nic pokazit.

Ekonom John Kenneth Galbraith napsal, že bubliny se tvoří pokaždé stejně. Objeví se úžasná nová myšlenka. Financování bobtná. Ceny stoupají. Všichni se cítí jako géniové. A pak, s tvrdým dopadem, realita zvítězí a všechno se zhroutí. Galbraith tvrdil, že skutečným palivem tohoto pádu nejsou ani tak peníze na dluh, jako spíše bezmezná naděje a krátká paměť. Každá nová generace si myslí: „Tentokrát je to jiné.“.

Samozřejmě, nikdo neví, kdy je trh na svém vrcholu. A spolehlivé ekonomické ukazatele mohou často selhat. Jinými slovy, důvěryhodné detektory požáru mohou spustit falešné poplachy.

Například výnosová křivka byla obrácená od června 2022 do srpna 2024. To obvykle předpovídá recesi do 24 měsíců. Podle tohoto pravidla měla recese již začít.

Přesto investoři, kteří na tento signál vsadili a prodali, promeškali druhý nejsilnější start růstu trhů za půl století. I za to zřejmě může AI. Třeba Deutsche Bank tvrdí, že bez masivních investic do AI infrastruktury by USA už v recesi byly.

To je jeden z důvodů, proč tento trh působí nepatřičně.

Možná proto je zlato blízko rekordu – to se jen výjimečně stává současně s růstem akcií. Akcie totiž běžně ukazují optimismus, zlato zase strach. Je ale možné, že trh jen jistí své sázky. Anebo je to znamení, že někteří investoři vycítili nebezpečí dříve než my ostatní.

Detektory požáru

CAPE Shillerův poměr (Cyclically Adjusted Price-to-Earnings Ratio)

CAPE poměr, vytvořený nositelem Nobelovy ceny ekonomem Robertem Shillerem, porovnává aktuální ceny akcií s průměrnými zisky očištěnými o inflaci za posledních deset let. Aktuální hodnota se blíží 40. To je sice pod historickým maximem z dob internetové bubliny (44), ale výrazně nad průměrem 28, který platí od roku 1995.

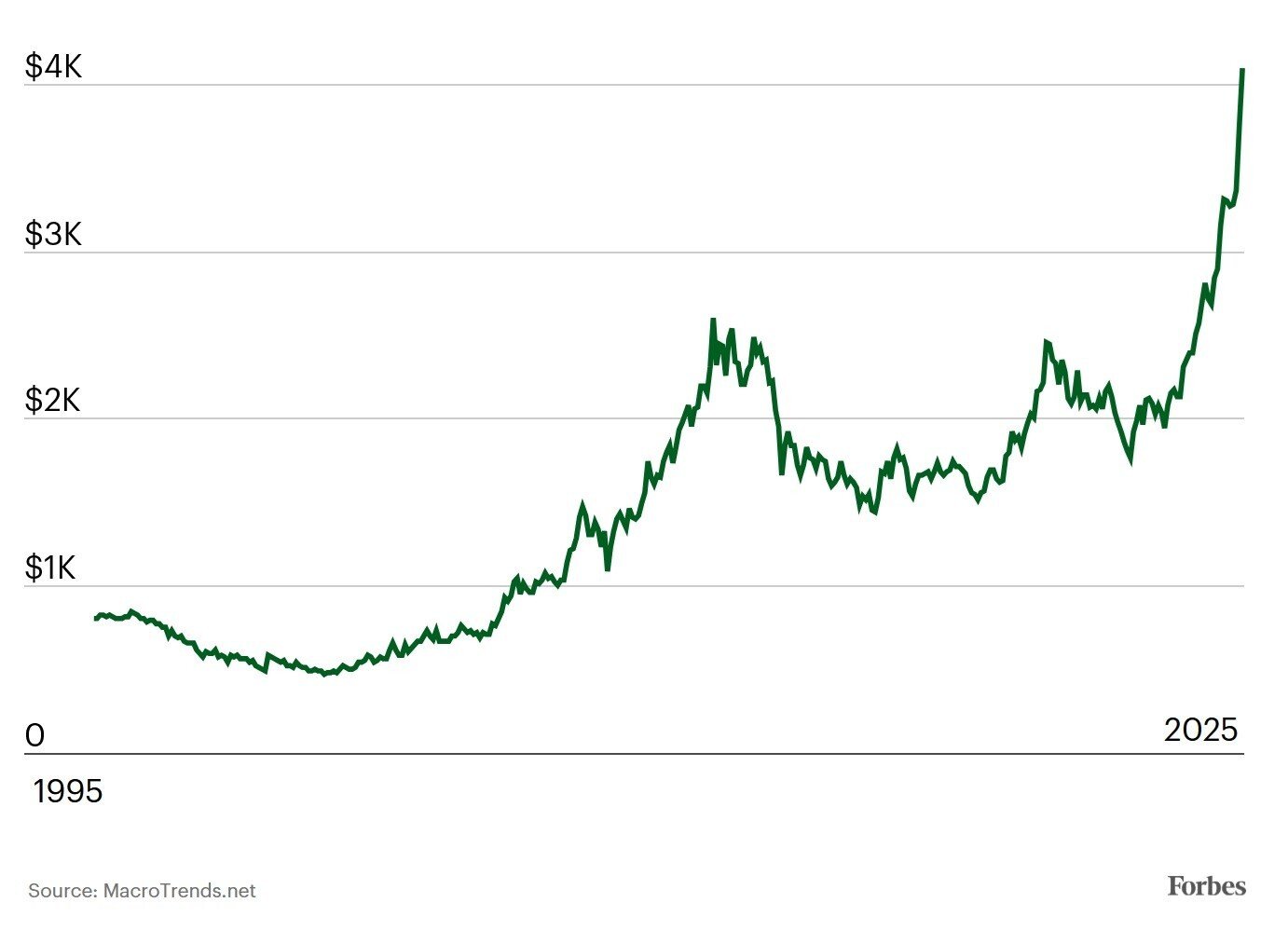

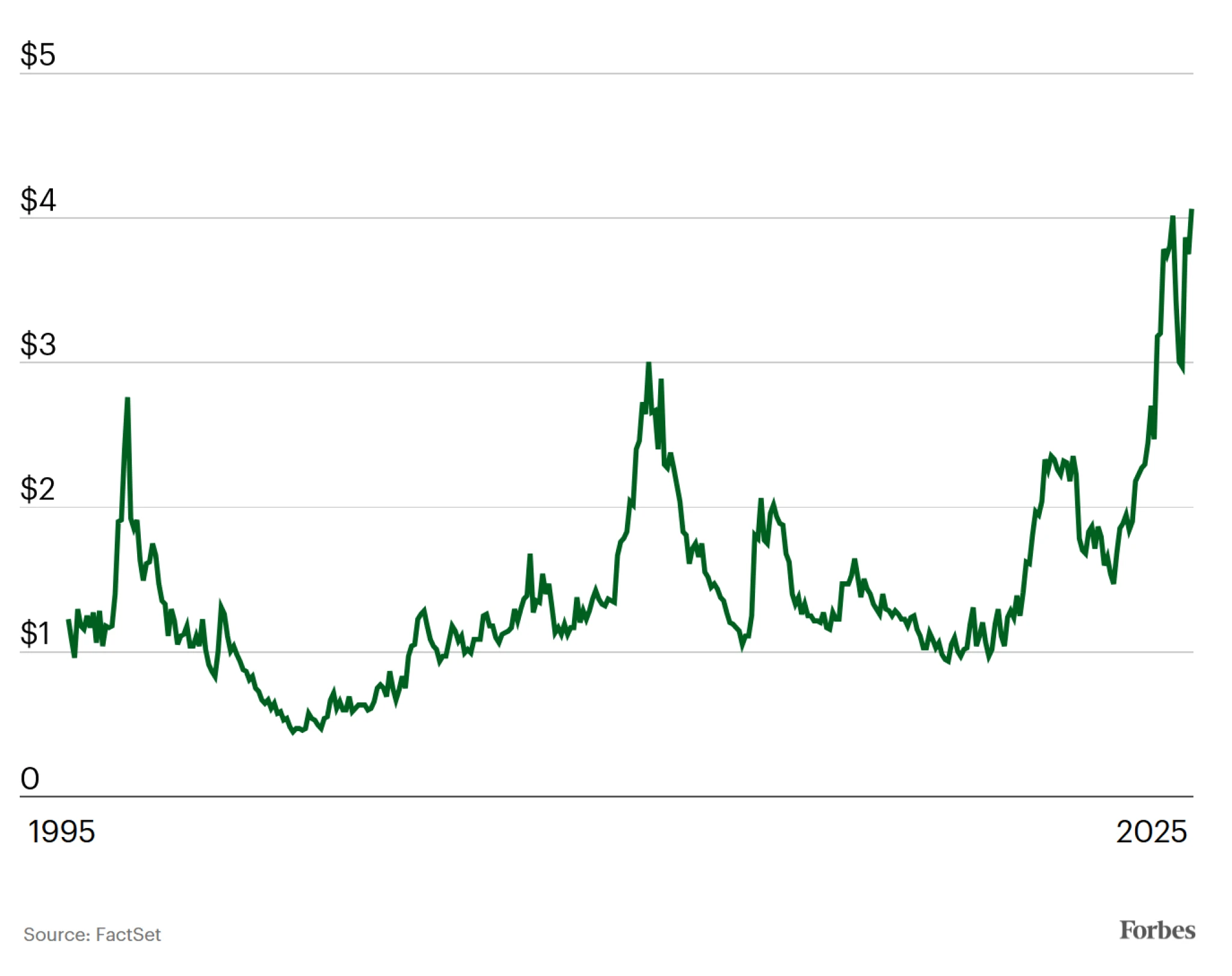

Zlato očištěné o inflaci

Cena zlata očištěná o inflaci se od roku 2023 zdvojnásobila a poprvé v historii překonala hranici 4 tisíce dolarů za unci. Investoři hromadně přesouvají kapitál do hmotných aktiv. A tento trend naznačuje, že i přes neustálé dosahování nových maxim na burzách, důvěra ve finanční aktiva slábne.

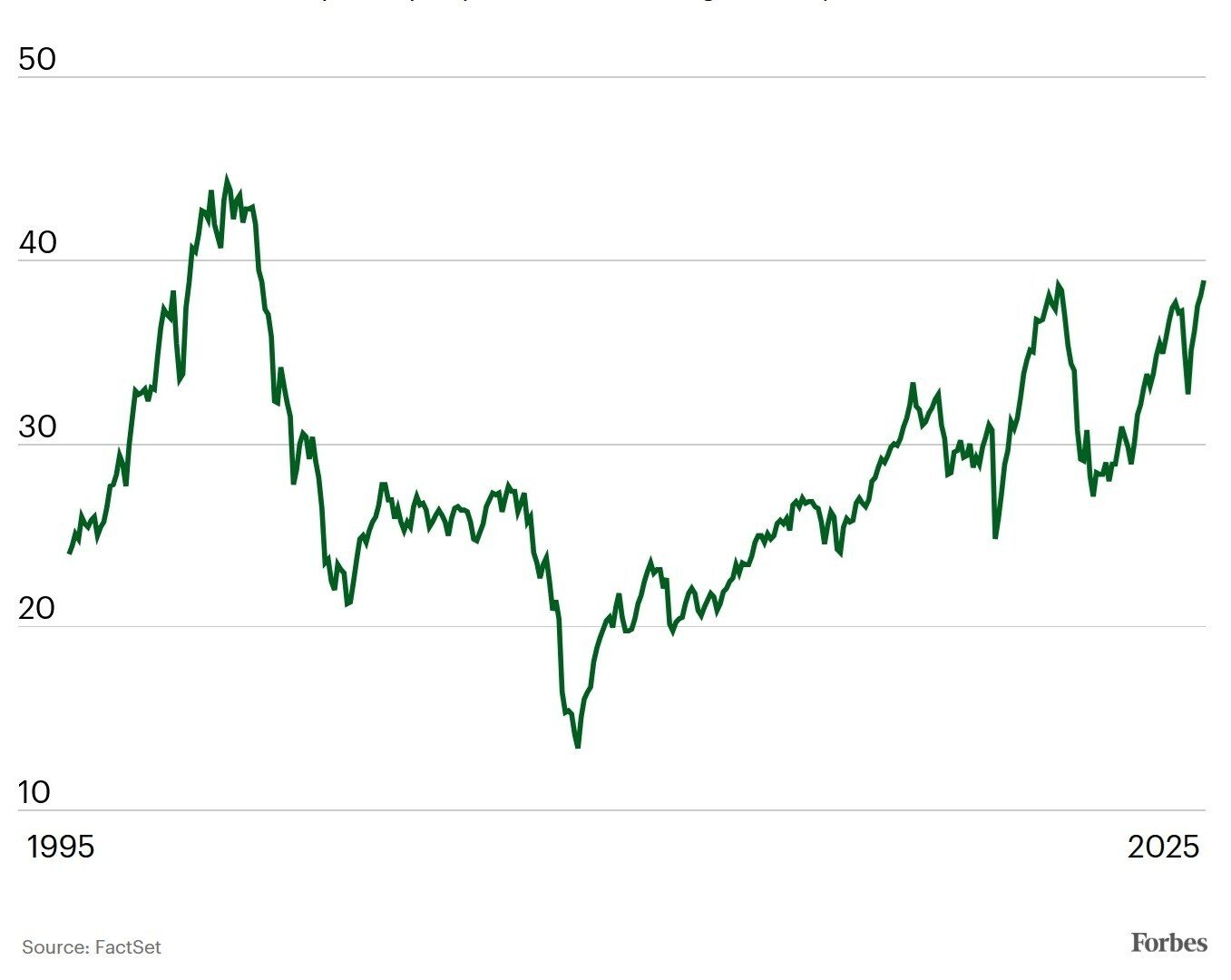

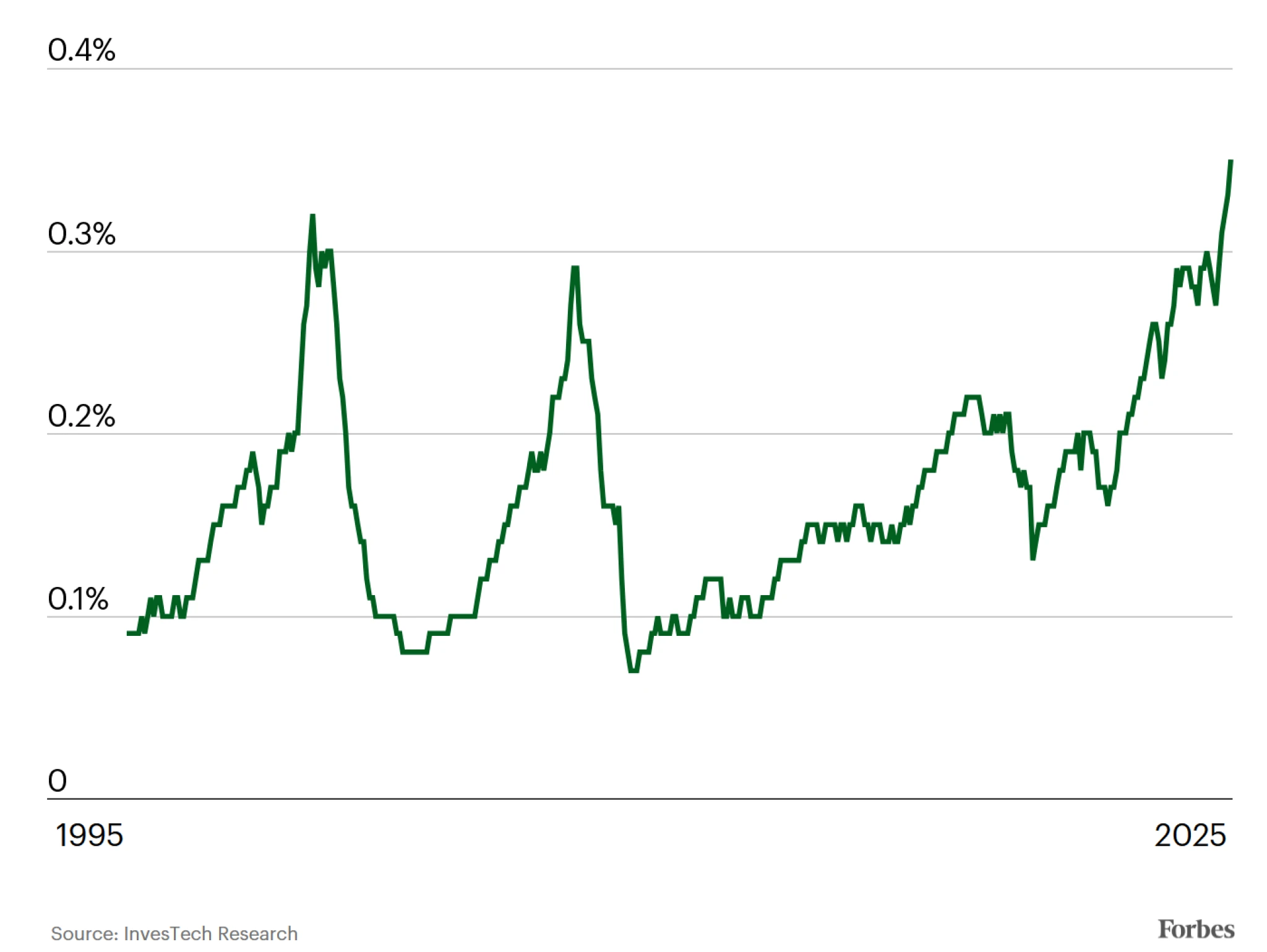

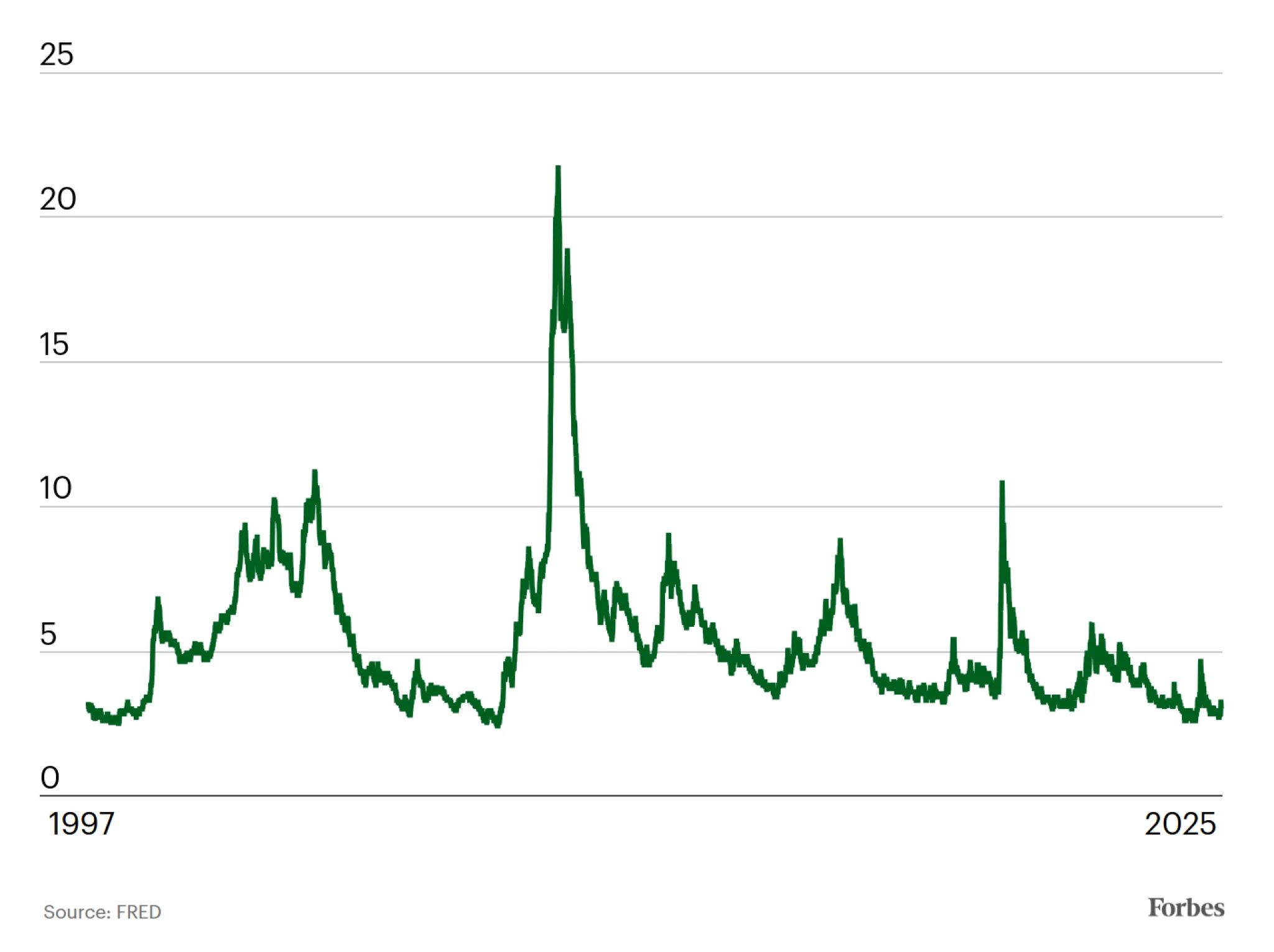

Maržový dluh jako procento HDP

Maržový dluh, tedy objem peněz, které si investoři půjčují na nákup cenných papírů, dosahuje v USA 35 procent nominálního HDP. Jde o nejvyšší úroveň minimálně od roku 1995. Jak trefně říká Jim Stack, CEO Stack Financial Management: „Páka sama o sobě nezpůsobuje medvědí trhy, ale výrazně je zesiluje.“

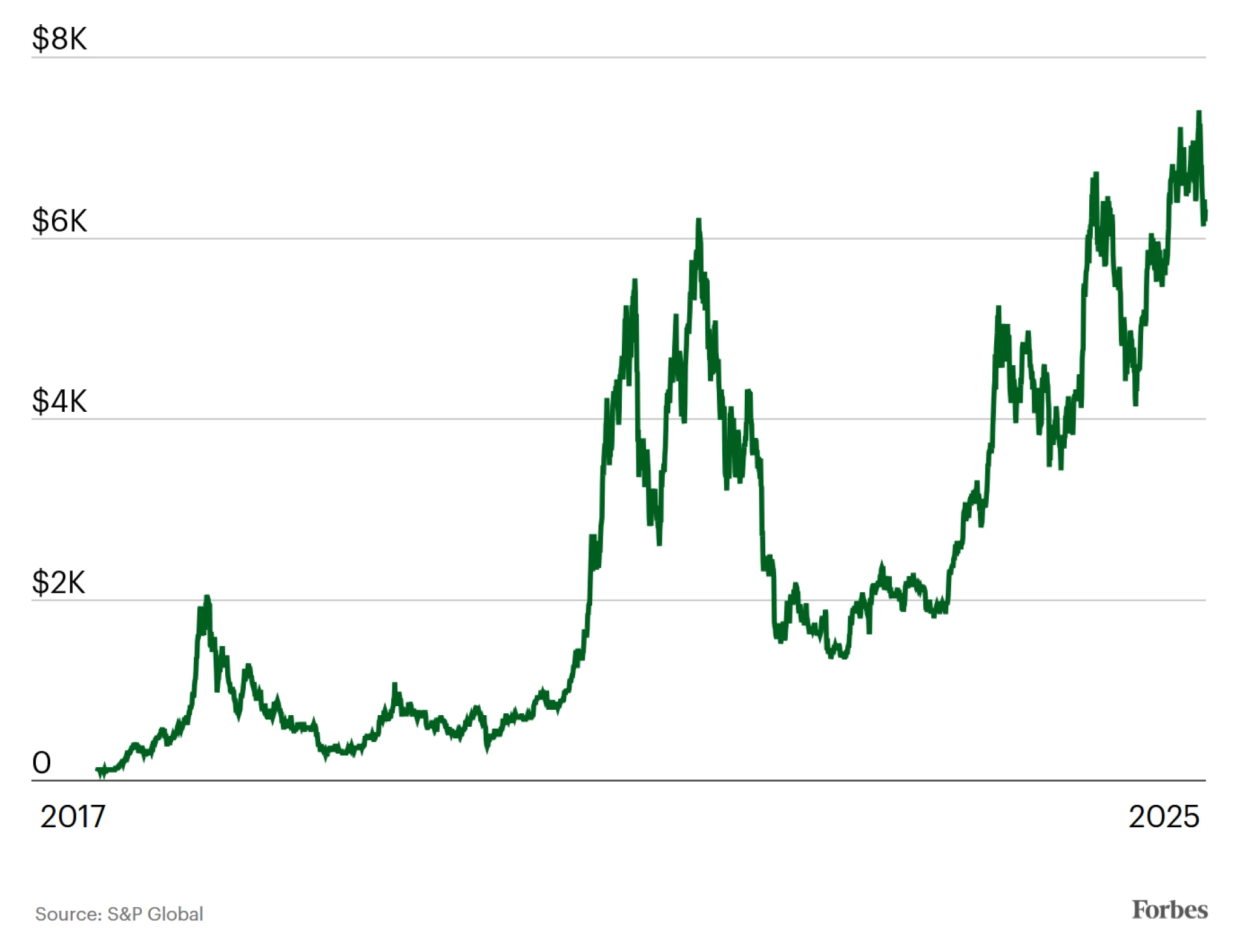

S&P Index kryptoměn

Index kryptoměn S&P se od roku 2023 více než zdvojnásobil a vrací se zpět k historickým maximům. Kryptoměny, které bylo dříve snadné ignorovat, jsou nyní prostřednictvím ETF fondů vetkány do hlavního finančního proudu. Díky tomu mají jejich cenové výkyvy větší dopad na širší trh než dříve.

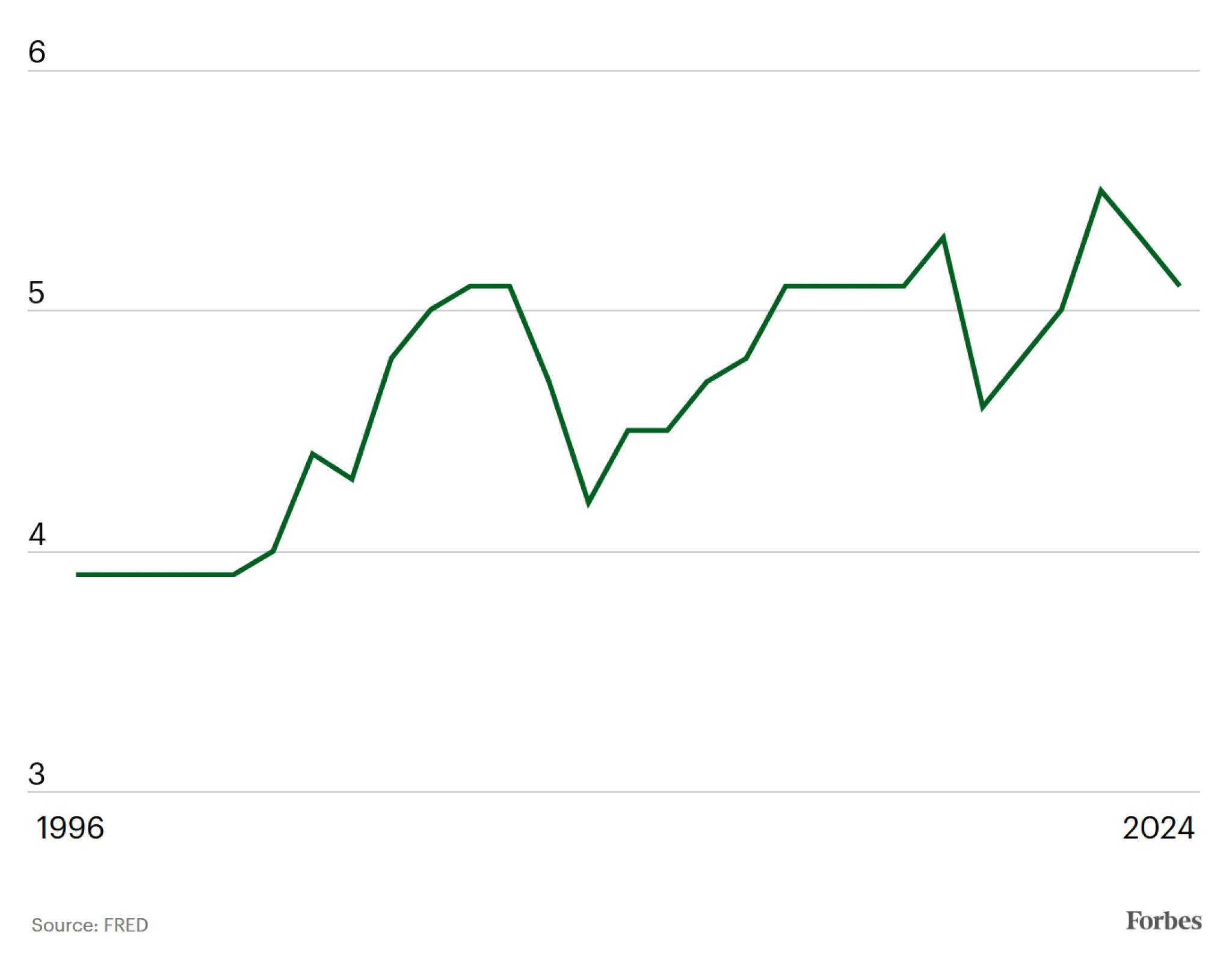

Mediánový poměr ceny domu k příjmu

Mediánová cena domu v USA nyní přesahuje pětinásobek mediánového příjmu domácností, přičemž v devadesátých letech to byl čtyřnásobek. Část tohoto nárůstu lze vysvětlit nedostatkem nabídky, ovšem tento nepoměr naznačuje, že kupující se dostávají na hranice svých finančních možností a trh s bydlením zřejmě ztrácí ukotvení v realitě.

Rozpětí výnosů vysoce rizikových dluhopisů

Ukazatel ICE BofA High Yield Index spread demonstruje, že investoři se spokojí s abnormálně nízkými prémiemi za držení vysoce rizikového dluhu. Když se spekulativní dluhopisy (tzv. junk bonds) obchodují téměř jako mnohem bezpečnější takzvané blue chips akcie, je to obvykle signál, že trhy se staly příliš sebevědomými a lhostejnými vůči možnosti platební neschopnosti firem.

Cena kávy

Futures kontrakty na kávu poprvé dosáhly ceny čtyř dolarů za libru, která je hnaná suchem, cly zavedenými Trumpovou administrativou a inflací. Takto prudký nárůst komodit slouží jako připomínka, že finanční bubliny se neomezují jen na Wall Street. Pěna se může tvořit i ve vaší kuchyni.

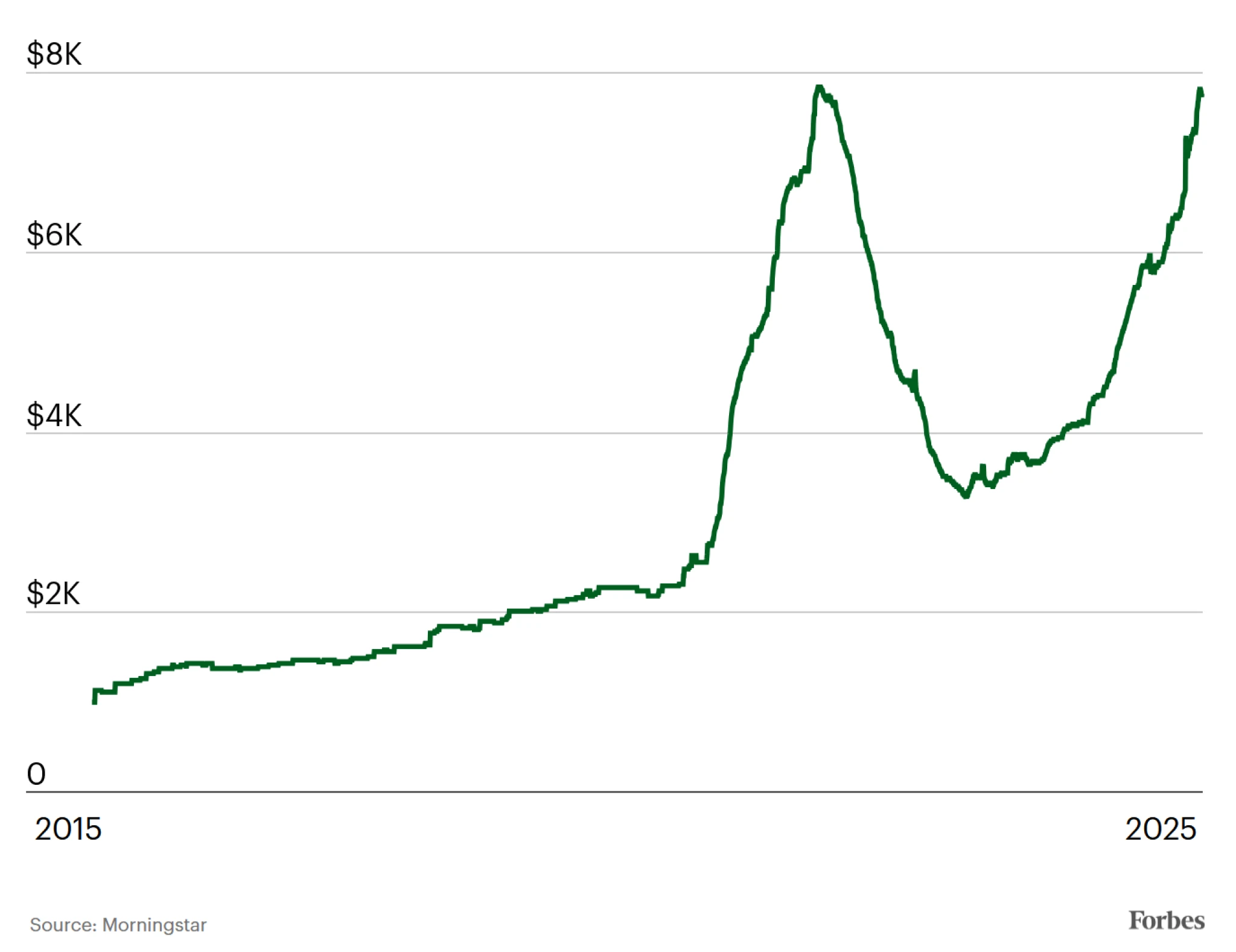

Index Morningstar PitchBook Unicorn 30

Index Morningstar PitchBook Unicorn 30 sleduje vývoj neveřejných tržních gigantů jako jsou OpenAI, SpaceX a Stripe. Po propadu o 50 procent v roce 2022 je index opět na historických maximech. Umělá inteligence nafukuje veřejné trhy, ovšem praskání bubliny může začít právě v private equity.

The post Není to jen AI bublina. Podívejte se, co všechno je v ohrožení appeared first on Forbes.